Denk aan de WBSO afdrachtvermindering voor speur- en ontwikkelingswerk in de loonbelasting, de research and developmentaftrek (RDA) in de inkomstenbelasting en de innovatiebox in de vennootschapsbelasting.

Wanneer uw bedrijf zelfstandig - voor eigen rekening en risico - research- en developmentactiviteiten uitvoert in Nederland met gebruikmaking van de faciliteit van de Wet Bevordering Speur- en Ontwikkelingswerk (die door RVO in Zwolle wordt uitgevoerd) dan staat voor bedrijven uit het MKB (‘kleinere belastingplichtigen’) de faciliteit van de innovatiebox open. Het fiscale voordeel van de innovatiebox is dat winst uit innovatie tegen een lager vennootschapsbelastingtarief (per 1 januari 2021: 9%) mag worden afgerekend. Hiervoor is wel relevant dat het bedrijf tenminste beschikt over S & O verklaringen.

Vanaf 1 januari 2017 bepaalt als uitvloeisel van de door de OESO voorgestane nexusapproach de kwalificatie als kleinere of als grotere belastingplichtige of voor een bepaald immaterieel activum naast de S&O-verklaring ook nog een ander juridisch toegangsticket noodzakelijk is. Kleinere belastingplichtigen hebben toegang tot de innovatiebox op basis van uitsluitend een S&O-verklaring (de validatie van de door belastingplichtige voortgebrachte innovatie blijkt uit deze door RVO afgegeven beschikking)

Grotere belastingplichtigen hebben naast een S & O verklaring nog een aanvullend (juridisch) ticket nodig. In verband met de OESO-afspraken kwalificeren als aanvullend juridisch ticket niet alleen een (aangevraagd of toegekend) octrooi of kwekersrecht, maar ook de naar hun aard met octrooien vergelijkbare rechten als utility models (gebruiksmodel), een (EU) vergunning voor het in de handel brengen van een wees- of diergeneesmiddel, aanvullende beschermingscertificaten voor wanneer bijvoorbeeld een octrooi is verlopen, programmatuur (software), de exclusieve licentie om een octrooi of een met een octrooi vergelijkbaar recht of programmatuur te gebruiken op een bepaalde wijze in een bepaald gebied of voor een bepaalde tijd en tot slot is er een restcategorie van zogenaamde samenhangende activa.

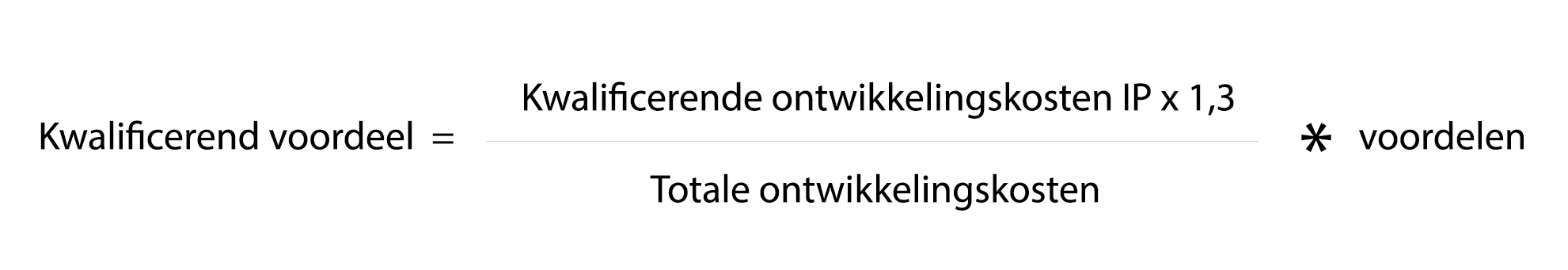

Met de nexusbenadering wenst de OESO belastingontwijking welke zich doorgaans uit door het kunstmatig verschuiven van winsten binnen groepsverband, tegen te gaan. Wanneer belastingplichtige binnen de groep (verbonden lichamen) R & D activiteiten uitbesteedt wordt het kwalificerende innovatieboxvoordeel deels afgeroomd op basis van de volgende breuk:

De factor 1,3 zorgt er voor dat niet al het interne uitbesteden aanzienlijke gevolgen heeft voor het uiteindelijke innovatieboxvoordeel; aan het interne uitbesteden kunnen immers zakelijke motieven kleven. Het uitgangspunt van de nexusbreuk is dat zoveel mogelijk een directe relatie bestaat tussen de uitgaven ten behoeve van S&O en de opbrengsten die daaruit voortvloeien. Uitgaven die worden uitbesteed aan derden worden wél aangemerkt als kwalificerende uitgaven voor berekening van de nexusbreuk; het is hoogst onwaarschijnlijk dat een belastingplichtige de fundamentele waardecreërende activiteiten aan een derde zou uitbesteden. Wanneer een belastingplichtige alle ontwikkelingsactiviteiten in eigen beheer uitvoert zijn de kwalificerende en totale ontwikkelingskosten aan elkaar gelijk. Belastingplichtige kan dan de gehele kwalificerende EBIT als grondslag voor de aan de innovatiebox toerekenbare winst hanteren. Vervolgens wordt aan de hand van de één activum, de cost-plus of de zogenaamde afpelmethodiek het daadwerkelijke innovatieboxvoordeel berekend. Deze toerekening vindt in het nieuwe regime op dezelfde wijze plaats als onder oude regime

Het is verstandig om met de Belastingdienst een vaststellingsovereenkomst af te sluiten waarin de gemaakte afspraken over de toepassing van de innovatiebox bij uw bedrijf zijn opgenomen. Relevant onderdeel van de afspraak is de wijze waarop de innovatiebox bij uw bedrijf zal worden toegepast en de hoogte van het gedeelte van de winst dat tegen het innovatieboxtarief kan worden afgerekend. Een vaststellingsovereenkomst innovatiebox biedt gedurende vier jaar vooraf duidelijkheid welke fiscale voordelen kunnen worden verwacht.

Wij hebben inmiddels (zie verder bij publicaties op deze website) ruime ervaring met de toepassing en implementatie van de innovatiebox binnen diverse branches zoals bijvoorbeeld de zadenveredeling, life sciences, softwarebedrijven, high tech, technical engineering, machinebouw, olie- en gasindustrie en eierhandel. Bij zeer kennisintensieve bedrijven is een toerekenpercentage van meer dan 50% van de winst uit innovatie aan de innovatiebox mogelijk. Doorgaans starten we een traject om de innovatiebox toe te passen met een bedrijfsbezoek. Daarbij is zowel de Belastingdienst als een medewerker van Innovative Tax aanwezig. Wanneer de inspecteur aan het einde van het bedrijfsbezoek van mening is dat aan relevante startvoorwaarden voor de innovatiebox is voldaan, onderhandelen partijen vervolgens over het deel van de winst dat jaarlijks aan de innovatiebox kan worden toegerekend. Hierbij moet ook met een zekere ingroei rekening worden gehouden. De gemaakte afspraken worden in de vaststellingsovereenkomst innovatiebox opgenomen.

Wanneer u vragen heeft over de implementatie van de innovatiebox bij uw bedrijf neemt u dan vooral eens vrijblijvend telefonisch contact op.